分享到微信朋友圈

微信扫描进入,并分享到朋友圈

快递巨头中通的多元化之路。

来源 | 运联传媒(ID:tucmedia),作者 | 朱敏杰

钱伯斯借鉴通用电气的管理方法,以「在进入的每一个市场里,思科的产品必须占据第一名或第二名,否则就退出」的发展战略,将思科系统公司从单一提供路由器发展到今天进入25个领域。在国内,也有这么一家企业涉足多个领域,【运联研究】带你探索,快递巨头中通的多元化之路。

核心导读:

1、快递「晚辈」中通成为快递龙头的原因:

1)对成本严格把控,车辆转运中心的自营,自动化的应用;

2)让利加盟商,提升管理能力。

2、在成为快递行业巨头后,中通往快运、商业领域发展,凭借自身网络及加盟商优势,迅速「攻城掠地」。

3、中通在美IPO,是国内对借壳上市制度改革所逼迫,还是战略性海外布局的一环?

1.1 后来者居上,超越同行

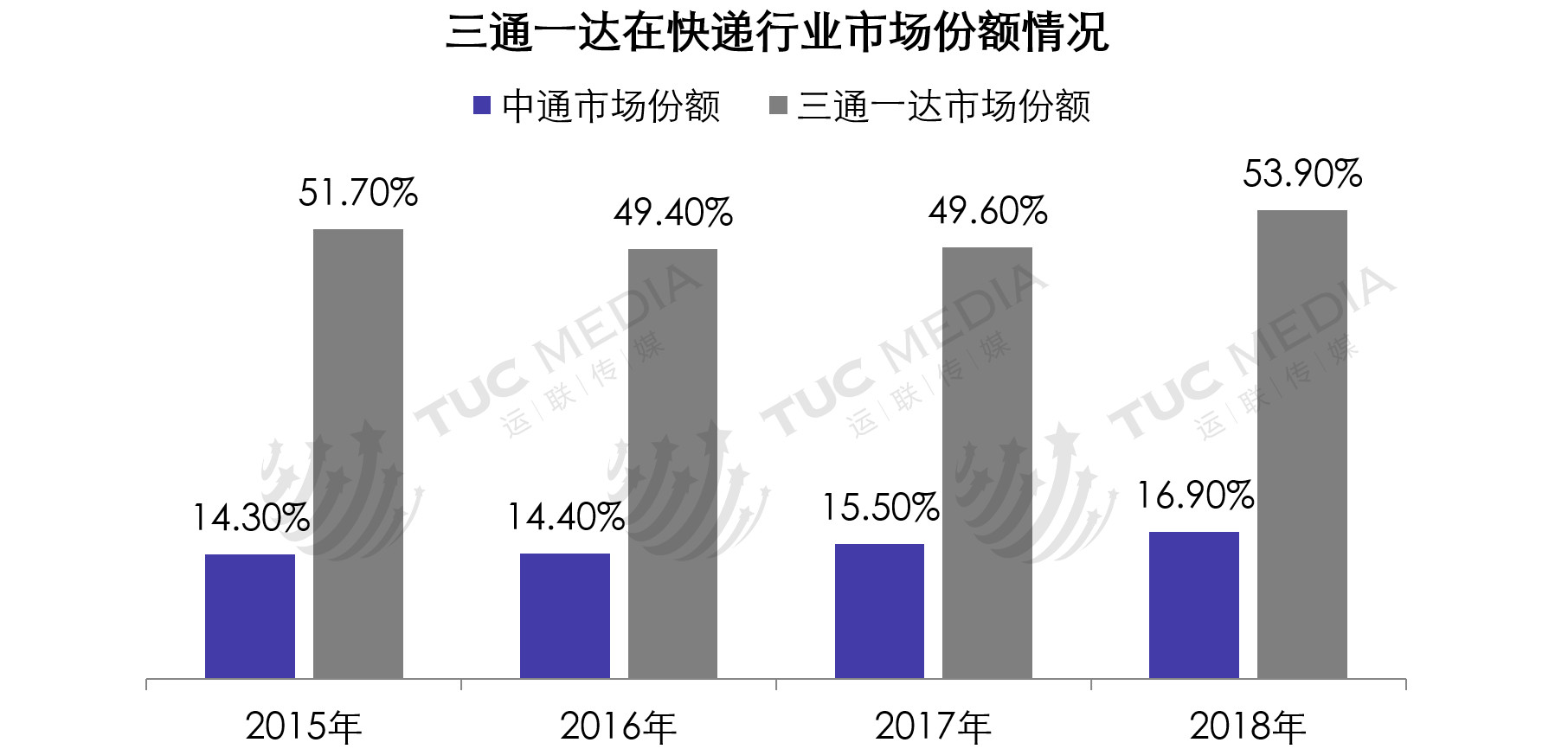

从时间上看,申通和顺丰于1993年成立,韵达于1999年成立,圆通于2000年成立,相比之下,中通于2002年正式成立,在快递行业只能算是「晚辈」。中通这些年来持续发展,抢占市场,成为了一家让这些「老前辈」们都肃然起敬的企业。从2016年起,中通市场占有率超过圆通,成为快递行业龙头,并持续三年至今。2018年,中通实现了85亿件业务量,以16.9%的市场份额依旧位列第一。

1.2 高速增长背后的原因

从零开始,中通历经十六年,日均业务量达到了2600万单,成为快递龙头。而高速增长的背后,是对成本以及加盟商的严格把控。

1)管控能力强

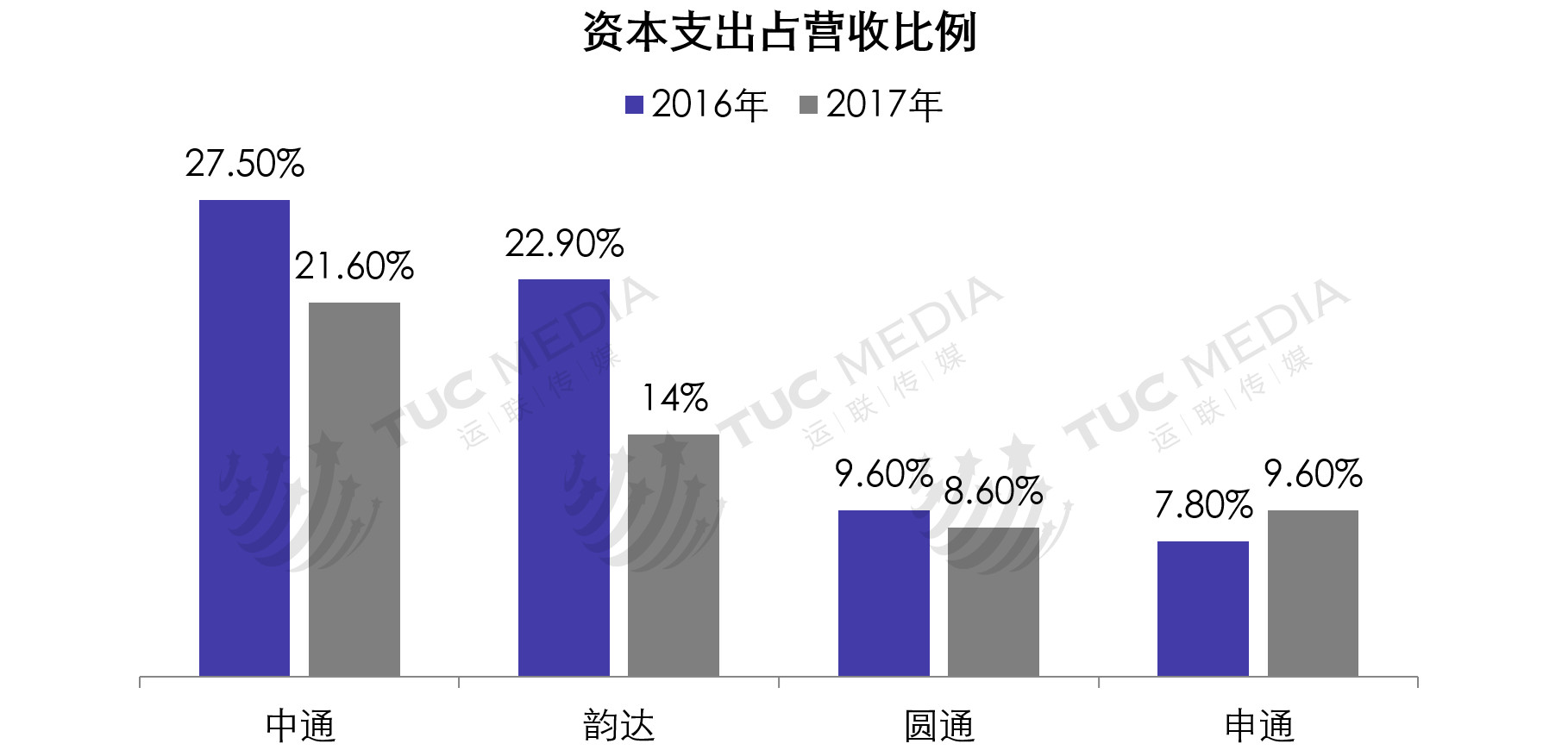

中通高速发展的背后是持续对干线车辆及机器设备的资本投入,2017年中通资本支出总额为28.27亿元,占总营收的21.60%,领先于其他通达系企业,提升了各个转运中心及干线的管控能力。

① 车辆以及转运中心自营理念

首先是干线运力方面,公司继续加大自营长途车辆的数量,通过提升包裹重量的可控能力以及车辆的装载率,从而降低干线成本。截至2018年上半年,中通一共拥有4700辆在用干线车,其中自营3800辆,剩下的车辆基本都是旗下控股通泽运输公司的运力,已大致做到干线全自营。

转运中心方面,中通在三通一达中以76个的自营数量居第一,其中韵达54个、圆通64个、申通52个。

② 自动化水平

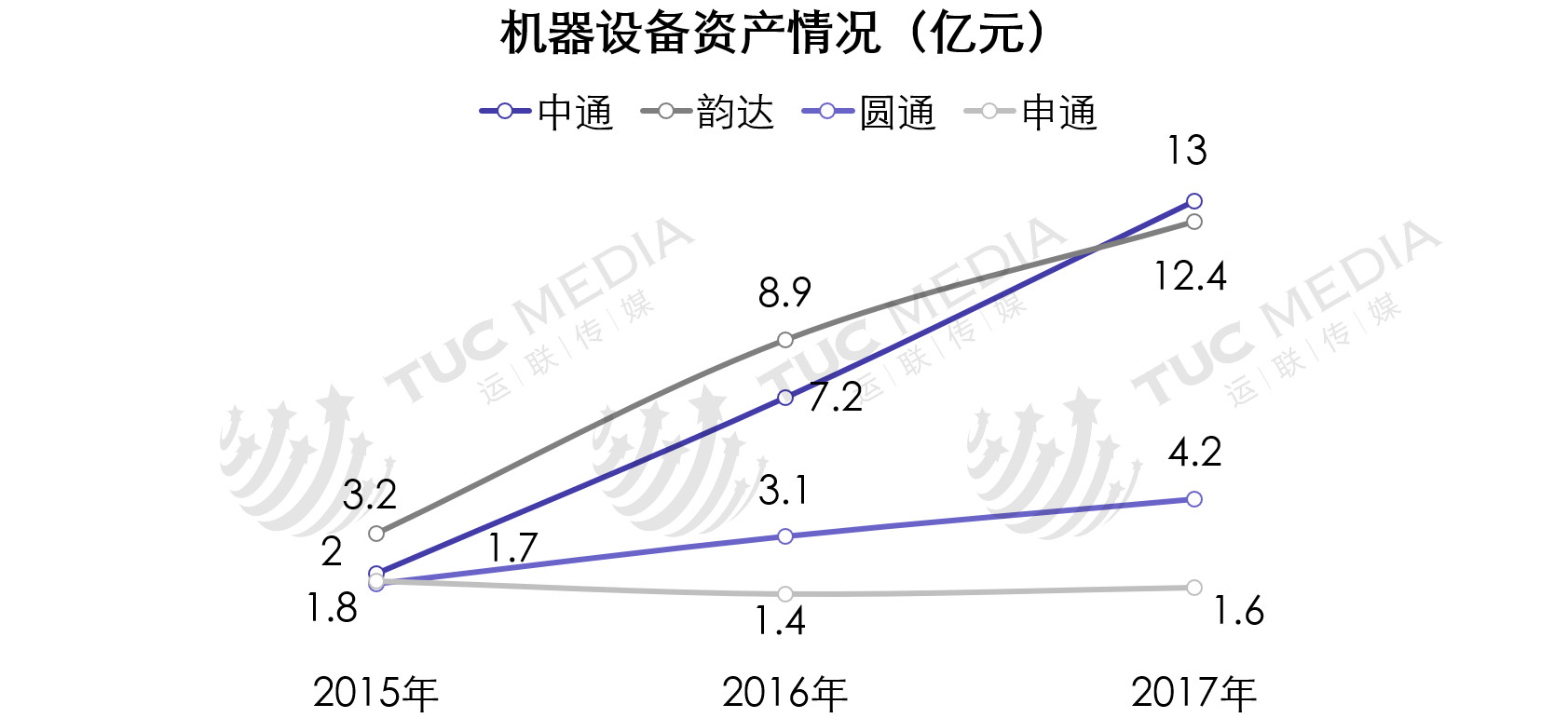

其次是信息设备自动化方面的投资,中通早年就与中科院合作研发自动化设备。据财报披露,2017年,中通机器设备资产达13亿元,已超过韵达;2018上半年再投入3580万元,已实现基本全面自动化。

软件方面,中通自主研发出中天、大运、掌中通、神州、快递管家等系统以及应用程序,满足了收派件、转运、运输等业务环节的需求。

2)让利加盟商,互相入股提升信任

加盟制快递企业盈利能力的强弱本质上来源于其对加盟商的话语权,而非C端消费者。中通以换股形式收购区域加盟商,使加盟商以公司高管形式持有总部股份,调动其积极性。中通通过派送补贴作为奖惩机制保证末端派件质量,通过让利加盟商平衡全网利益、促进单量增长。

2.1 进入快运行业较早

1)入局时间

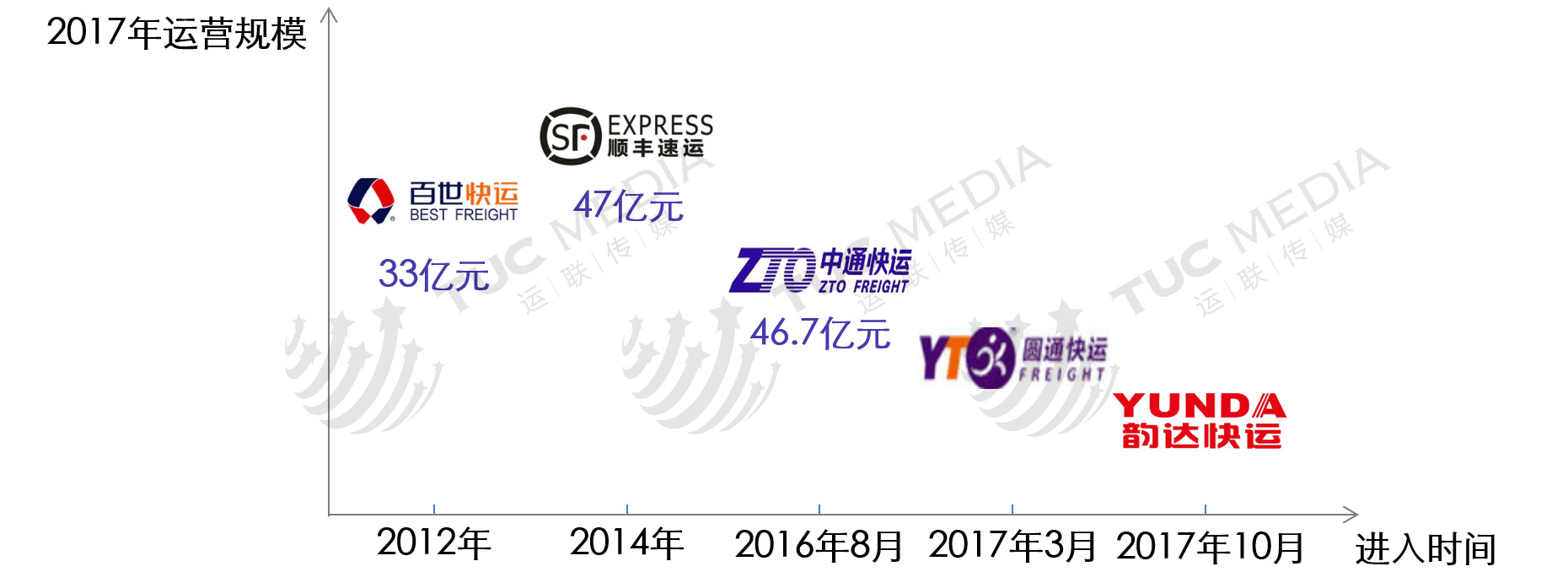

2016年4月,中通快运强势登场,正式启动全国地区的招商和加盟,来势汹汹。2016年8月,中通快运完成布网工作,正式运行。之后随着圆通、韵达、顺丰大件以及优速「大包裹」等新老对手的入局,快运市场这两年一直保持着激烈的竞争。

2.2 现状

1)运营现状

中通2018年全年实现大幅度增长,共完成货量283.4万吨,收入达16.1亿元,较去年的7亿元收入翻了一番,并且定下2019年460万吨、24亿元的目标。投入11亿元建设自有运力是中通在快运领域竞争的一大优势,使得中通具备2万余吨日运力以及1.4万吨的日发货量。

2)行业地位

运联研究院《2018年中国零担货运报告》(点击回顾)中指出,经历了长达2年的市场竞争,中通快运2017年已经跻身零担快运30强并且位列第十二名。并且在2018年6月,中通快运宣布获得A轮超过一亿美金投资,由红杉中国、鼎晖和云锋三家机构与中通快递联合投资。

3)运营模式

与快递一样,中通快运采用加盟制模式,快运的加盟制模式以区域一级加盟商以及二级加盟网点为主。总部直接管理区域加盟商,对其定区域指标考核制度,区域加盟商再对二级加盟网点定货量指标。原快递加盟商可优先与总部签约加盟,新加入的加盟商可以带业务加盟,直接与总部签约。服务模式与其他公司基本无太大差异,包括前端上门提货、分拨中转以及末端的送货上门或自提。

4)网络模式:快递快运分网

与顺丰、圆通不同,中通快运成立了单独的快运公司分开起网,设立专门的快运分拨中心以及网点。

直营分网代价太高,由于快运揽货工具及分拣模式有很大的不同,为了保证货物运输效率需要花费大量资金重新建设网点、人员、车辆和一系列基础设备。而加盟制的中通可以将分网的成本分摊给加盟商,自身只需要重建系统、转运中心以及面单即可;并且分网不混装货物,可以降低货物运输的丢失率以及破损率,分网是中通非常明智的一项选择。

2.3 未来布局

快运巨头们相继瞄准了大件市场的产品,安能德邦转型大件快递,优速推出「330」大包裹等;快递企业紧随其后,韵达的「168」大件服务,百世的惠心件、顺丰重货等。

相较于快运企业,快递企业的能力与网络布局更适合做电商大件产品。而中通作为快递龙头,凭借自身在干线以及加盟商管理上的优势,未来在电商大件以及小票零担领域是否更能够满足客户的需求?

3.1 创立契机

在新零售的驱使下,电商快递企业们不得不开始考虑未来转型,为了获取商流,顺丰、圆通等企业纷纷布局商业领域。

前几年社区门店是连接用户终端最便捷的通道,为了掌控终端,各家快递企业纷纷试图布局社区门店,例如2013-2014年顺丰嘿客成立;2015年,圆通成立线下妈妈店,以及韵达太阳、百世邻里等。

然而不管是顺丰嘿客,还是圆通、韵达以及其他企业的社区店,都存在一定的问题,没有实现大规模的布局,结果也都是不了了之。

2018年6月,为了降低对电商平台的依赖,降低电商快件比例,中通宣布建立自主生态,打造自己的中通商业平台,实现市场增量。在原有中通优选的基础上升级为采供一体化服务,加强了整个供应链前后端的收派能力效率,实现了人到人、工场到餐桌的全链条服务能力。中通将网络下沉到农村,在扶贫的基础上同时为自己创造盈利。(运联传媒 ID:tucmedia)

3.2 经营模式

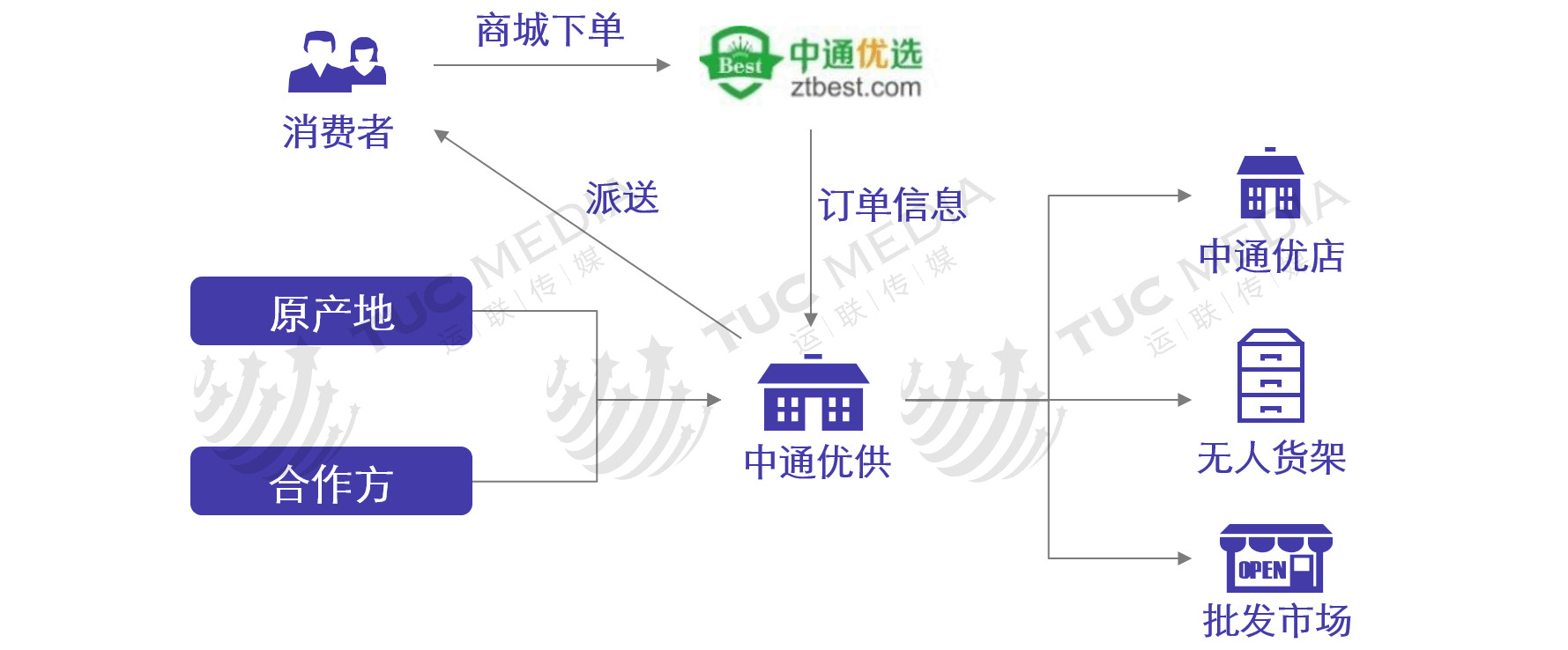

中通商业的经营模式可以大致分为三个部分:中通优供、中通优选以及中通优店。

中通优供主要聚焦产品供应前端,通过联合地方政府实现农产品的产、销、运一体化服务。优供深入农村,打造农产品品牌,目前已有崇州大米、攀枝花芒果、云南玫瑰花等项目。

中通优选主要表现形式为线上商城,引入优供端商家,通过强大的快递快运网络服务平台商家。

中通优店主要通过线下渠道布局社区店、农村店、无人货架等,形成末端销售服务网络。

另外还有云仓服务作为中通「生态圈」最后一块拼图,以产销地云仓为支点,利用现代化科技设备,加快货物前后端揽收及配送效率。

3.3 商业打法

1)利用网络优势布局无人货架

2017年无人货架烧了30多亿元的资本,应用场景多为办公写字楼,但是供应链的管控能力使得这些互联网创新企业力有未逮。

2017年11月顺丰入局新零售板块,推出丰e足食,布局北上广深以及成都、杭州、武汉、长沙等二三线城市。这些无人货架投放在企业办公室内,20W+顺丰小哥每天维护运营。

中通利用自身物流配送能力以及供应链资源优势,与考拉便利平台进行战略合作,通过全国2.9万个网点的网络布局和快递员对货架的维护,成功涉入无人货架领域。

2)投资社交电商

2018年7月,中通宣布投资全球时刻A+轮,强势入驻社交电商领域。全球时刻是一家以会员社群化营销为战略的电商平台,主要经营化妆品、母婴、食品、保健、家具等。

中通本身就是网络型快递,与社交电商的资源相对匹配,在资源互换方面合作风险较小。借助全球时刻的电商模式,基于中通商业的战略规划以及网点布局,通过社群的方式打造一张强大的零售网络。

4.1 快递企业们为何着急上市?

随着快递行业快速发展,慢慢进入了淘汰期,各家都需要资本的进入来支撑其他业务的发展。顺丰为了发展多元化业务,建立差异化竞争;圆通为了布局航空运能以及网络的优势,进一步扩大市场份额;申通为了优化其产品结构,逐步提升利润水平;韵达未来希望在金融服务、冷链服务方面有所发展。中国快递行业因此进入全方位拥抱资本的阶段。

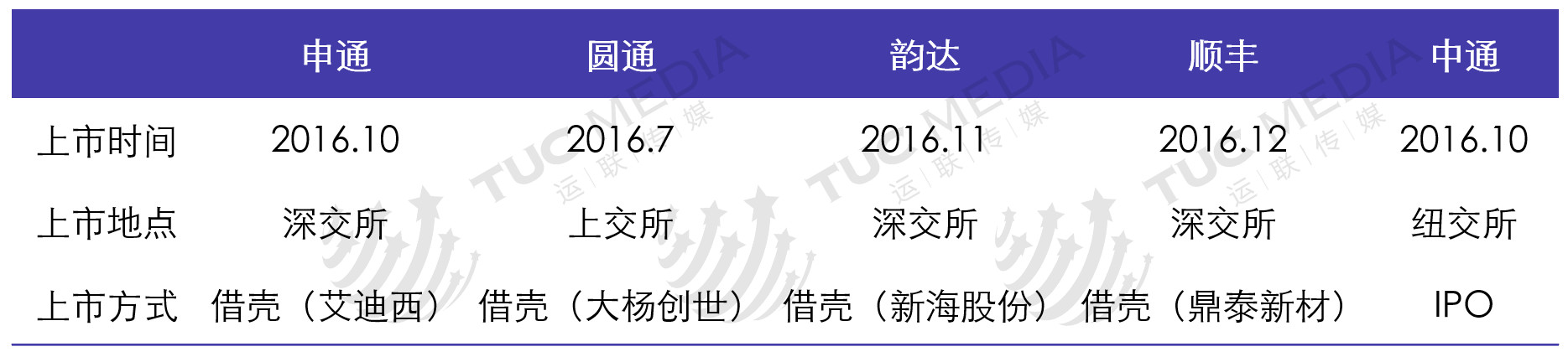

4.2 快递企业们如何上市?

从时间上来看,快递企业们都集中在2016年下半年组团上市,申通、圆通、韵达、顺丰齐聚A股,纷纷以最快的速度借壳上市。但中通瞄准时机在美IPO,是A股吸引力不太够,还是这家公司有更远大的目标?(运联传媒 ID:tucmedia)

4.3 中通为何选择美股?

1)A股上市时间阻力大

国内上市制度比较苛刻,无论企业要借壳还是排队IPO,都需要经过证监会严格的审查。并且在申通、圆通借壳上市之后,国家开始收紧借壳政策,导致中通不得不另辟行径。相对而言,美国实行的注册制度使得IPO效率高于国内,只要符合硬指标即可申请上市,比国内IPO的时间缩短很多。

2)中通VIE结构难以被接受

中通早年引进了红杉、华平、高瓴等国外资本,根据我国法律规定,外资不可投资国内经营信件的快递企业。国内上市,中通没可能。

中通2014以及2015年通过收购加盟商关联企业,并且为了上市组建了VIE结构。港股、澳大利亚ASX以及新加坡等大部分股市对于VIE结构嗤之以鼻,并且中通从2013年重组起只有两年半的财务业绩,而港股需要至少3年的财务业绩。为了抓紧上市,中通只能选择美股。

3)战略性海外布局

快递市场已经渐入饱和期,增长数据的驱动来源于跨境市场,但跨境业务主要被海外巨头垄断,国内快递公司所能得到的收益很有限。考虑到未来产业国际化,在海外上市更容易与国际上的其他国家接轨,更容易拓展国外市场,作为中国快递行业的巨头,中通选择远征海外。

4.4 美股坎坷终获认可

回顾一下A股上市的快递企业2018年交出的答卷:

■ 顺丰先后收购新邦(顺心)、DHL供应链并且投资一系列基础设施,到2018年底,顺丰市值蒸发一半,仅剩1450多亿元;

■ 韵达市值512亿元,采用转运中心全直营、百分百自动化程度的韵达仍然凭借着高业务量保持高速的增长;

■ 圆通市值287亿元,在原有程度上有所下降,可见机队的投入成本是非常高的;

■ 申通市值为250亿元,由于对固定资产投入较少,自营转运中心的比例较低,相对而言增速也比较低。

远赴美国IPO的中通,在2017年交出100亿美元满意的答卷后,随着2018年阿里以及菜鸟对其13.9亿美元的投资,在市场的刺激下使得其股价在2018年末已经达到134亿美元,折合人民币910亿元,在国内快递中仅次于顺丰。中国快递正一步步在国际市场上站稳脚跟。

延伸阅读